Инвестирование для начинающих: все, что вам нужно знать

Как инвестировать как новичку – один из самых захватывающих вопросов, которые вы можете задать. Зачем? Возможности, создание богатства и долгосрочный план на будущее – все это цели для инвестирования, и даже небольшие шаги по улучшению ваших вариантов – это захватывающая область, которую вы начинаете изучать.

Помните: каждый был новичком в какой-то момент. Инвестирование – это не то, чему учат в большинстве случаев, хотя некоторые советы для начинающих, безусловно, помогут.

Отказ от ответственности: эта статья только для информационных целей. Это не предназначено, чтобы быть инвестиционным советом. Ищите должным образом лицензированного профессионала для инвестиционного совета.

Основные концепции инвестирования для начинающих

Для начинающих инвесторов, которые хотят начать с чего-то, отчасти проблема в том, что финансовый мир придумал много способов инвестирования (и жаргон, чтобы пойти с этим). Есть больше возможностей, чем вы когда-либо могли рассчитывать, чтобы положить свои деньги на работу. Это включает:

- Общие инвестиции: Акции и ETF (биржевые фонды), недвижимость, фиксированные проценты, 401 (k), IRA, Roths, облигации, взаимные фонды, золото, устойчивые инвестиции, золото.

- Более продвинутые инвестиции: одноранговое кредитование, фьючерсы, опционы, обмен валюты и многое другое. Они не будут покрыты здесь.

На вопрос о том, как инвестировать как новичку, можно ответить по-разному, и мы рассмотрим ключевые отправные точки для начинающих:

- Основные инвестиционные советы: полезные вещи для понимания.

- Более внимательный взгляд на акции, ETFs и пассивное инвестирование, некоторые из наиболее популярных инвестиций и методов, в том числе о том, что такое ETFs.

- Инвестиционные ресурсы: книги для чтения, подкасты, полезные места на Reddit, приложения и многое другое. Эти ресурсы мы тоже используем и могут быть вам полезны.

Просто помните, что вам не нужно делать все сразу. Чувство подавленности – это естественно. Сначала сделайте небольшие шаги: познакомьтесь с основами, составьте план и знайте, что вам нужно больше учиться, чтобы потом инвестировать. Каждый инвестор продолжает учиться каждый день, так как появляются новые способы взглянуть на деньги.

Сначала сделайте небольшие шаги: зная основы, составьте план и продолжайте обучать себя.

Инвестирование для начинающих: с чего начать

Истинное инвестирование – это не просто положить куда-то свои деньги и надеяться на лучшее. Инвестирование подразумевает планирование, постановку целей и регулярные проверки и корректировки вашего путешествия. Чтобы преуспеть в инвестировании, вы также должны понимать риск, соотносить риск с вознаграждением и использовать долгосрочный подход с вашими деньгами, в то же время идеально настраивая сбалансированный портфель.

Рекомендации экспертов варьируются в предлагаемых инвестициях, но редко отклоняются от нескольких распространенных истин: сбалансируйте свои риски со стабильными инвестициями, постарайтесь минимизировать комиссионные, которые могут съесть любую прибыль, не пытайтесь рассчитывать время на рынке и учитывайте налоги ,

Возможно, вы захотите начать инвестировать с помощью финансового консультанта, бухгалтера или с помощью собственных исследований и открытий, на которых мы сосредоточены. Однако знание как можно большего, даже когда вы привлекаете профессионала, полезно для лучшего понимания процесса.

Давайте посмотрим на каждый элемент, упомянутый выше.

Балансирующий риск: рост по сравнению с доходностью, временем и распределением активов

Ключевой момент: риск в терминах инвестирования связан с вероятностью того, что прибыль от инвестиций будет отличаться от ожидаемого результата. В частности, чем выше риск, тем выше вероятность того, что инвестиции обанкротятся.

Степень риска, на которую вы готовы пойти, зависит от вашего возраста, размера портфеля и вашей склонности к риску. В буквальном смысле, если вы инвестируете в акции или активы, которые не дают спать по ночам, это не полезно для вас.

В целом, молодые люди должны чувствовать себя более комфортно, рассматривая акции в более долгосрочной перспективе, потому что средние значения растут на протяжении десятилетий. Происходят взлеты и падения, но длительный обзор означает выдерживать любые штормы и наслаждаться хорошими годами вместе. Время твой друг.

Инвестиции в рост могут означать инвестиции в компании, которые имеют хорошие долгосрочные перспективы, но пока еще не достигли этого. Примерами могут служить рост акций или ETF в секторе технологий или инвестиции в жилье в областях, которые, как надеются, улучшатся, но еще не достигнуты.

Степень риска, на которую вы готовы пойти, зависит от вашего возраста, размера портфеля и вашей склонности к риску.

Пожилые люди ближе к выходу на пенсию будут больше беспокоиться о своих инвестициях в краткосрочной и среднесрочной перспективе. Одного спада может быть достаточно, чтобы уничтожить крупные куски их инвестиций, а время восстановления ограничено. Большинство пожилых людей будут искать более безопасные ставки с разнообразными вариантами, которые приносят доход или доход, такими как облигации, защитные акции или ETF с дивидендами, доходами от аренды или фиксированной процентной ставкой.

Еще одно соображение: пассивное против активного инвестирования. Пассивное инвестирование обычно включает в себя ограниченные покупки и продажи. Большинство пассивных игроков не меняют свои вложения. Активные инвесторы не могут покупать и держать в течение длительного времени, предпочитая перемещать свои деньги. Как правило, активное инвестирование считается более рискованным.

Минимизировать расходы, сборы и избежать мошенничества

Хорошие новости! Это довольно легко вкладывать деньги в инвестиции. Плохие новости: это легко может означать проблемы. Многие инвестиции не являются хорошими идеями: слишком дорого, слишком много гонораров или откровенное мошенничество.

У каждого существующего класса активов есть по крайней мере несколько интриганов, надеющихся, что вы влюбитесь в их приманку. Каждый хочет быстро разбогатеть, многие могут соблазниться пропустить красные флаги из-за плавной тактики и жадности.

Инвестирование не является схемой быстрого обогащения, и инвестирование никогда не должно быть азартной игрой. Иногда это тонкая грань, но азартные игры – это, как правило, ставка на выигрыш / проигрыш, в то время как инвестирование является долгосрочным, стратегическим и продуманным.

Но то, что некоторые новые инвесторы не понимают, так это то, насколько важно избежать сборов, платежей и ненужных налогов. Подробнее о налогах позже.

Сборы: Сборы и расходы, связанные с осуществлением и управлением инвестициями, чрезвычайно важны для проверки. Многие компании, бухгалтеры и консультанты, управляющие взаимными фондами или управляющие портфелями, взимают плату в процентах от активов, а также административные расходы. Тарифы должны указываться как коэффициенты расходов, но суммы денег часто скрыты.

Что это означает: коэффициент расходов 0,7% в год означает, что каждый год 0,7% от общих активов фонда будет использоваться для покрытия расходов. Меньше 1% – это не так много, но если вы вложите $ 50 000, эта сумма будет равна $ 350 в год. Типичный год надежных инвестиций может принести вам только 5% прибыли до налогообложения. Затем возьмите налоги и сборы, и ваш возврат может упасть ниже 4% или меньше.

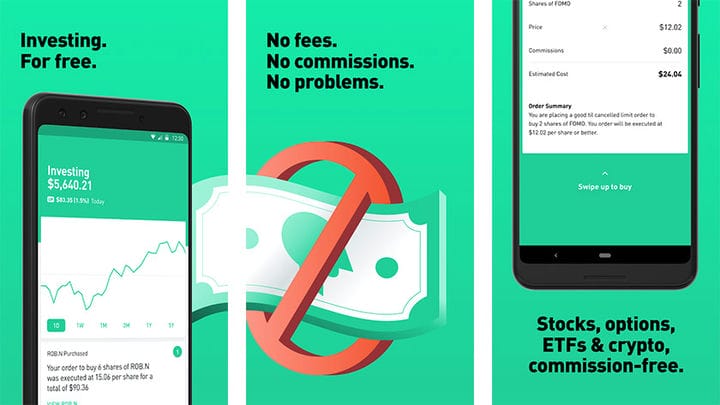

К счастью, это 2020! Существуют чрезвычайно сложные и недорогие варианты для инвестирования в большинство классов активов, а также для финансирования вашего выхода на пенсию. Хороший совет получить проще и дешевле, чем когда-либо, включая роботов-консультантов, которые основывают решения об инвестировании на алгоритмах, которые соответствуют вашему возрасту, размеру инвестиций, ожиданиям выхода на пенсию и склонности к риску.

Налог: знать, как это работает

В зависимости от вашего штата, территории или страны проживания налоговый инспектор может быть заинтересован в прибыли, которую вы получаете от успешных инвестиций. Ваши местные законы стоит знать. Ключ не в том, чтобы не платить налоги, что будет означать проблемы, а в том, чтобы не платить ненужные налоги, и узнавать о схемах под руководством правительства, которые обеспечивают полезную экономию.

Некоторые инвестиции могут позволить инвесторам снизить свои налоги при сбережениях для выхода на пенсию, например, через IRA и Roth IRA. Существует множество налоговых льгот для поддержки инвестиций, которые приносят пользу людям при планировании выхода на пенсию, что снижает нагрузку на социальное обеспечение.

Налог не распространяется только на прирост капитала. К счастью, если вы сделаете убыток от инвестиций, IRS, как правило, будет учитывать этот убыток в предстоящие годы, и вы можете компенсировать любую прибыль с убытком, чтобы избежать уплаты налога. Это не так хорошо, как просто делать успешные инвестиции, но это справедливо.

Варианты начальных инвестиций: объяснение ETFs и акций

Помните, я говорил, что это 2020 год? Одним из современных способов инвестирования является использование индексных фондов, также известных как биржевые фонды или ETF.

ETFs – чрезвычайно горячая тема для инвесторов, частично из-за их низких комиссий, частично из-за того, как они работают и их доступности. ETFs создали легкий доступ к огромному спектру рынков и типов инвестиций.

Биржевые фонды (ETF) или индексные фонды объясняют:

- Индексные фонды или ETF – это портфели акций, управляемые компанией, которые предназначены для одной цели: отслеживать индекс акций, такой как S & P 500, или NASDAQ-100, или глобальные рынки акций, или цены на нефть, или комбинацию индексы. Каждый ETF одобряется перед размещением на рынке и имеет особый подход к отслеживанию.

- Ряд ETF могут быть перечислены на рынке. Вы можете купить одну акцию в ETF, который затем отслеживает определенный рыночный индекс.

- Старый подход заключался в том, чтобы вкладывать средства в фонды, давая фонды деньги. С ETF вы, по сути, покупаете фонд на рынке, который обеспечивает гораздо лучшую ликвидность и гораздо более заметные цены.

- Как обычно используются ETF? Например, покупка одной акции в широком индексе S & P 500 ETF означает, что вы фактически покупаете 500 акций в одной. Как индекс движется вверх и вниз в течение каждого торгового дня, так и ETF, и, следовательно, стоимость вашего портфеля.

- Почему ETFs? Печальная правда в том, что большинство управляющих деньгами, которым вы платите комиссионные, не могут победить рынок. Используя индексный фонд для инвестирования, вы получаете рыночный доход за вычетом комиссионных. ETFs настолько популярны и требуют низких затрат на поддержание, что они, как правило, облагаются очень низкой комиссией. Уоррен Баффет сделал огромные ставки, что пассивное инвестирование превосходит активное инвестирование, и ETF часто считают полезными для пассивного инвестирования. Это делает ETF привлекательными для обычных людей и крупных финансов.

- В то время как в прошлые десятилетия фонды и управляющие деньгами могли взимать 1% или более от вашего портфеля в виде комиссионных каждый год, ETFs могут взимать от 0,1 до 0,2%, или ниже, или даже ноль процентов в некоторых случаях.

Каковы недостатки ETFs? Количество и размер ETF резко возросли, и в настоящее время более одного триллиона долларов инвестируются в ETF только на рынке США. Некоторые критики говорят, что они слишком большие и вызывают проблемы на рынке в периоды нестабильности. Некоторые ETF также более рискованны, имеют более высокую комиссию и, или могут быть труднее продать, когда вам нужно. Большие, популярные ETF обычно избегают этих проблем.

Чтобы предоставить руководство, мы попросили Лорен Вайбар, старшего финансового консультанта Vanguard Personal Advisor Services, объяснить пример одного из диапазона ETF Vanguard, который отвечает супер-низкой плате и низкой стоимости входных требований:

«При использовании ETF минимальное требование – это просто стоимость одной акции. Например, в настоящее время ETF (VTI) Vanguard Total Stock Market торгуется по $ 141, а коэффициент расходов составляет всего 0,03% », – сказал Вайбар по электронной почте. «На брокерской платформе Vanguard нет комиссий за торговлю, и плата за обслуживание счета отменяется при подписке на электронную доставку».

Википедия ведет список всех американских биржевых фондов, разрешенных SEC. У SEC также есть пояснитель PDF по ETF.

Куда дальше? Больше для начинающих

Следующий совет: воспитывать себя. Вот некоторые ресурсы для рассмотрения. Это несколько полезных моментов; если вам нужен только один или два варианта, чтобы узнать больше информации или регулярно читать, этого достаточно! (Помните, вам не нужно знать все сразу.)

Subreddits:

- r / personalfinance – большой, занятый субреддит, охватывающий все, от бюджетирования до инвестирования. Лично, но всегда интересно. Подсказка: использование этого фильтра ограничит темы только вложением тем.

- r / investing – сфокусированный субреддит, но также с инвестированием новостей и мнений. Этот список часто задаваемых вопросов – отличная отправная точка, чтобы вернуться к ней.

- r / bogleheads – небольшой субреддит, посвященный долгосрочному пассивному чемпиону по инвестициям Джону Боглу, основателю Vanguard.

Книги:

- Новый инвестор кофейни: как построить богатство, игнорировать Уолл-стрит и жить дальше – Билл Шультейс. Обычно одаренная книга для новых инвесторов. Примите мой совет: купите подержанное или бывшее в употреблении издание, указанное в хорошем состоянии или лучше, и сохраните. Скромный побеждает каждый раз!

- Инвестирование для чайников. Не забывайте об этой книге, она содержит множество полезных советов, которые могут помочь. Опять же, купить подержанный, сохранить ваши деньги.

Подкасты:

- Деньги планеты NPR и индикатор.

- Слушайте деньги имеет значение.

- Радикальные личные финансы.

- Только для австралийцев: The Money Cafe.

Программы:

- Вот список лучших приложений для инвестирования и финансирования, который включает в себя желуди, Robinhood, Investing.com, M1 Finance, JStock, MyStocks и StockTwits.

Если у вас есть какие-либо рекомендации по созданию хороших мест для начинающих, не стесняйтесь оставлять их в комментариях. Или, если у вас есть какие-либо вопросы для начинающих (мы не можем предоставить рекомендации по инвестированию) о том, что что-то значит или жаргон, сообщите нам об этом ниже.

Источник записи: https://www.androidauthority.com